سرمقاله دنیای اقتصاد/ کدام دارایی برنده است؟

سیاسی

بزرگنمايي:

پیام سپاهان - دنیای اقتصاد / «کدام دارایی برنده است؟» عنوان یادداشت روز در روزنامه دنیای اقتصاد به قلم عرفان غفرانی است که میتوانید آن را در ادامه بخوانید:

بسیاری از ما روزانه با این پرسش مواجه میشویم که چگونه میتوان پسانداز ریالی خود را به شکلی سرمایهگذاری کرد که علاوه بر حفظ ارزش دارایی، سود بیشتری بهدست آورد؟ این سوال که آیا سرمایهگذاری در سکه، دلار، بازار سهام، ارز دیجیتال، ملک یا خودرو سود بیشتری دارد، به یکی از دغدغههای روزمره مردم تبدیل شده است.

در شرایط تورمی که ارزش ریال بهطور مداوم کاهش مییابد، این دغدغه بیشتر احساس میشود. کاهش قدرت خرید ریال، بسیاری از افراد را وادار میکند تا برای حفظ ارزش دارایی خود، پساندازهایشان را به داراییهایی تبدیل کنند که ارزش آنها در گذر زمان حفظ شود. در این شرایط تورمی، کالاهای مصرفی مانند خودرو که ذاتا استهلاک بالایی دارند، به واسطه شرایط خاص اقتصادی به کالاهای سرمایهای تبدیل شدهاند. این کالاها بهطور ذاتی ارزش افزوده حقیقی ایجاد نمیکنند، بلکه افزایش قیمت آنها ناشی از کاهش ارزش واقعی ریال است.

سرمایهگذاری به خودی خود یک عمل آیندهنگر است و همین ویژگی پاسخ به این پرسش که «کدام سرمایهگذاری سود بیشتری خواهد داشت؟» را دشوار میکند. پاسخ به این سوال نیازمند پیشبینی عوامل موثر بر بازار و نحوه تاثیر آنها بر قیمتهاست. عوامل متعدد درونزا و برونزا بر مکانیزم بازار اثر میگذارند و همین موضوع پیشبینی ارزش داراییها را به امری پیچیده تبدیل کرده است.

با این حال، میتوان با بررسی بازدهی سرمایهگذاریهای مختلف در گذشته، مشخص کرد که در دورههای پیشین، سرمایهگذاری در کدام داراییها سودآورتر بوده است. به عبارت دیگر، به جای پاسخ به این پرسش که «کدام سرمایهگذاری سود بیشتری خواهد داشت؟» تلاش میکنیم به این سوال پاسخ دهیم که «کدام سرمایهگذاری سود بیشتری داشته است؟» با فرض اینکه بازار در آینده رفتاری مشابه گذشته خواهد داشت، میتوان تا حدودی به پرسش درباره سوددهی آینده پاسخ داد. اما این فرض همواره با ریسک همراه است؛ زیرا شرایط بازار بهطور مداوم در حال تغییر است و نمیتوان پذیرفت که گذشته، آینه آینده خواهد بود.

در این یادداشت، بازدهی داراییهایی نظیر سکه، دلار، ملک و سهام مورد بررسی قرار گرفته است تا تحلیل شود که طی 20سال گذشته، کدام داراییها عملکرد بهتری در حفظ یا افزایش ارزش واقعی سرمایه داشتهاند. برای این مطالعه، بانک اطلاعات سریهای زمانی اقتصادی بانک مرکزی بهعنوان منبع اصلی دادهها انتخاب شده است.1 بازه زمانی مورد بررسی شامل سالهای 1380 تا 1401 بوده و دادهها با تواتر سالانه تحلیل شدهاند.

متغیرهای مورد استفاده در این مطالعه شامل شاخص کل بورس، قیمت سکه تمامبهار آزادی طرح جدید، نرخ بازار غیررسمی دلار آمریکا و شاخص قیمت زمین در شهرهای بزرگ هستند. تمرکز اصلی این یادداشت بر تحلیل ارزش حقیقی داراییها، مستقل از تاثیر نرخ تورم و ارزشهای اسمی (نامی) آنهاست. به همین دلیل، در این یادداشت، متغیرهای مذکور با تقسیم بر شاخص بهای کالاها و خدمات مصرفی تعدیل شدهاند تا تغییرات واقعی (حقیقی) آنها، فارغ از تاثیر تورم، مورد مطالعه و بررسی قرار گیرد.

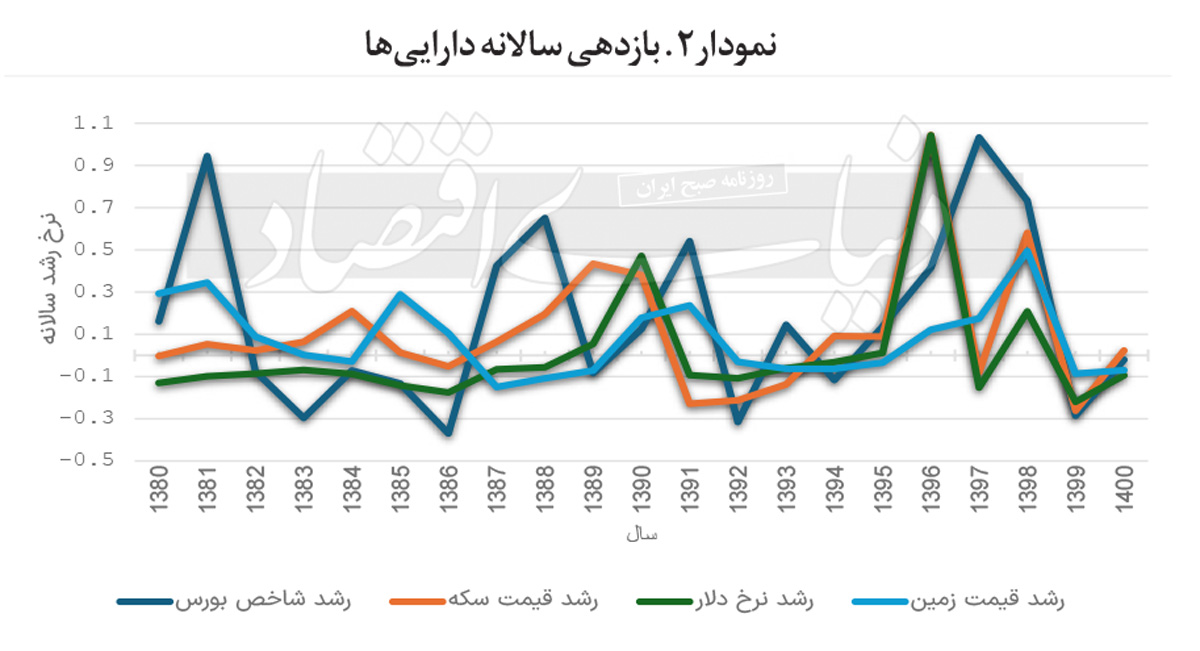

برای بررسی بازدهی داراییها، مطالعه را به دو دسته کوتاهمدت و بلندمدت تقسیم کردهایم. در نمودار1، نرخ بازدهی املاک، دلار، سکه و شاخص بورس در بازه بلندمدت نمایش داده شده است. نمودار2 نیز تغییرات نرخ بازدهی کوتاهمدت هر یک از این داراییها را نشان میدهد. همانطور که مشاهده میشود، تفاوت قابل توجهی میان نرخ بازدهی کوتاهمدت و بلندمدت این داراییها وجود دارد.

در نمودار1 که نرخ بازدهی بلندمدت داراییها را نمایش میدهد، سال1380 بهعنوان سال مبنا در نظر گرفته شده است. در این نمودار، نرخ رشد ارزش حقیقی هر یک از داراییها نسبت به ارزش آنها در سال1380 محاسبه شده و روند تغییرات این نرخ رشد به تصویر کشیده شده است. به بیان ساده، این نمودار نشان میدهد که اگر در سال1380 به میزان مساوی در هر یک از چهار دارایی سرمایهگذاری میکردیم، در سالهای بعد میزان سود حقیقی (پس از تعدیل تاثیر تورم) برای سرمایهگذاری در هر یک از این داراییها چقدر بوده است.

چند نکته در این نمودار قابل توجه است. نخست، بازدهی بسیار پایین و غالبا منفی دلار در مقایسه با سایر داراییها است. این مطالعه بر نرخ بازدهی حقیقی تمرکز دارد؛ به همین دلیل اثر تورم بر افزایش قیمتها در این تحلیل تعدیل شده است. نرخ بازدهی منفی دلار در بلندمدت نشان میدهد که نرخ رشد تجمعی دلار در این بازه زمانی کمتر از نرخ رشد تجمعی تورم بوده است.

نکته دیگر، تغییرات چشمگیر نرخ بازدهی داراییها در طول زمان است. بهعنوان مثال، در سالهای ابتدایی دهه90، طلا و زمین بازدهی بالاتری نسبت به شاخص بورس داشتند؛ اما در سالهای پایانی این دهه، شاخص بورس رشد بسیار قابل توجهی را تجربه کرد. این بازدهی مربوط به شاخص کل بورس است و نه یک شرکت یا سهام خاص. بازدهی بالای شاخص بورس در سالهای اخیر ممکن است تحت تاثیر عواملی مانند افزایش تقاضا و حمایت سیاستگذاران باشد که بررسی دقیقتری را میطلبد.

در نمودار2، برخلاف نمودار1، نرخ رشد کوتاهمدت داراییها مورد بررسی قرار گرفته است. در این نمودار، نرخ رشد ارزش هر دارایی نسبت به سال قبل محاسبه شده و روند تغییرات آن به تصویر کشیده شده است. به بیان سادهتر، این نمودار نشان میدهد که اگر هر سال به میزان مساوی در هر یک از چهار دارایی سرمایهگذاری کنیم، در سال بعد چه میزان سود واقعی (فارغ از تاثیر تورم) کسب خواهیم کرد.

بررسی نمودار2 چند نکته کلیدی را آشکار میکند. نخست، نرخ بازدهی سالانه چهار دارایی وابستگی بالایی به یکدیگر دارند؛ بهطوریکه در بسیاری از سالها این داراییها بهطور همزمان رشد مثبت یا منفی را تجربه کردهاند. دوم، نوسانات کوتاهمدت برخی داراییها، مانند شاخص بورس، به مراتب بیشتر از سایر داراییها، مانند سکه بوده است. این میزان از نوسان برای افرادی که ریسکپذیری پایینی دارند، میتواند بسیار چالشبرانگیز باشد. همچنین، مقایسه نمودار1 و 2 نشان میدهد که نرخ رشد سالانه بهطور قابل توجهی پایینتر از نرخ رشد بلندمدت برای تمام داراییها (بهجز دلار) بوده است.

همانطور که پیشتر اشاره شد، نمیتوان بهطور قطع روند تغییرات سوددهی داراییها در گذشته را به آینده تعمیم داد؛ چراکه عوامل متعددی میتوانند بر آینده بازار تاثیرگذار باشند. افزون بر این، این مطالعه نشان میدهد که پاسخ به پرسش «کدام سرمایهگذاری سود بیشتری داشته است؟» به متغیرهای گوناگونی وابسته است. ابتدا باید مشخص شود که بازدهی کوتاهمدت مورد نظر است یا بلندمدت، آیا اثر تورم لحاظ شده یا تعدیل شده است، بازدهی به چه بازه زمانی یا سالی مربوط است، ریسکپذیری فرد چقدر است و بسیاری عوامل دیگر که همگی بر پاسخ این پرسش تاثیر میگذارند. هر یک از این عوامل، بسته به اهمیت آن برای افراد مختلف میتواند بهطور قابل توجهی پاسخ نهایی را تغییر دهد.

لینک کوتاه:

https://www.payamesepahan.ir/Fa/News/935850/